Mauricio Durango Pérez

Abogado y doctor en Jurisprudencia. Diplomado en Derecho Americano e Internacional en el Center for International Law – Dallas, Texas. Programa Leadership en Harvard Business School – Boston Massachusetts-. Tiene más de 25 años de experiencia en la práctica legal y tributaria, derecho corporativo , financiero y fiscalidad internacional. Miembro del Directorio Regional de Andersen Global. Fundador y gerente general de PROFILE CIA. LTDA.

En el proyecto de Ley Orgánica de Apoyo Humanitario se propone la creación de una contribución única y temporal sobre las utilidades de las sociedades a pagarse en el 2020, tributo que se suma al establecido como contribución única y temporal para los años 2020, 2021 y 2022, de la ley de Simplificación y Progresividad Tributaria de diciembre 31 de 2019.

El 16 de abril del 2020, el presidente de la República, Lenín Moreno, envió a la Asamblea la Ley de Apoyo Humanitario para Combatir la Crisis Sanitaria derivada del covid-19 en Ecuador. Uno de los aspectos más controvertidos se refiere a que todas las sociedades que realicen actividades económicas y que fueren sujetos pasivos de impuesto a la renta, pagarán una contribución del 5% calculada sobre el resultado mayor entre la utilidad gravable y la utilidad disponible para distribución del año fiscal 2018, siempre que la misma haya sido igual o mayor a USD 1 millón.

El pago se realizaría en tres cuotas mensuales, a partir de la promulgación de esta ley en el Registro Oficial, y las contribuciones no podrán ser utilizadas como crédito tributario, ni como gasto deducible para la determinación y liquidación de otros tributos.

Es importante analizar la propuesta del Ejecutivo desde un enfoque más amplio y que resalte el verdadero impacto en el sector productivo.

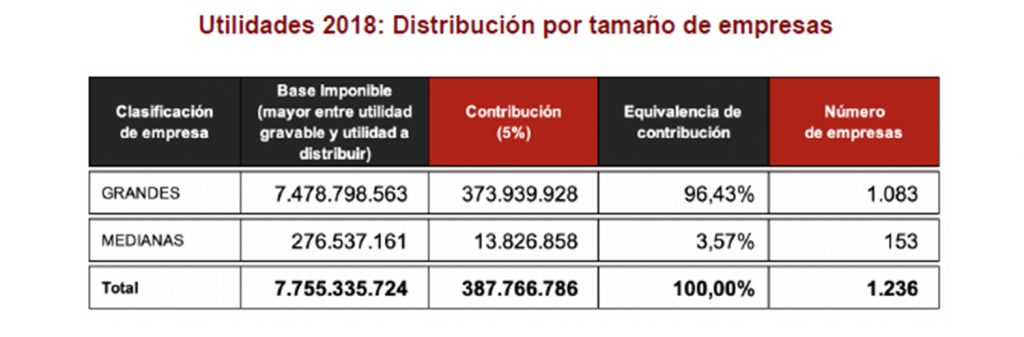

El cuadro que se presenta a continuación se refiere a 1.236 empresas en el Ecuador que son aquellas que obtienen utilidades mayores a un millón de dólares en el 2018. Así mismo se procede a segmentarlas entre grandes y medianas empresas, y en función de ello hemos calculado el efecto del pago del 5% de contribución solidaria humanitaria en cada segmento.

Como puede observarse la recaudación estimada que se espera recaudar bordea los USD 387 millones, y el 96.43% recae en 1.083 grandes empresas que representan el 96,43% de la recaudación, frente a 153 empresas medianas que representan apenas el 3,57%.

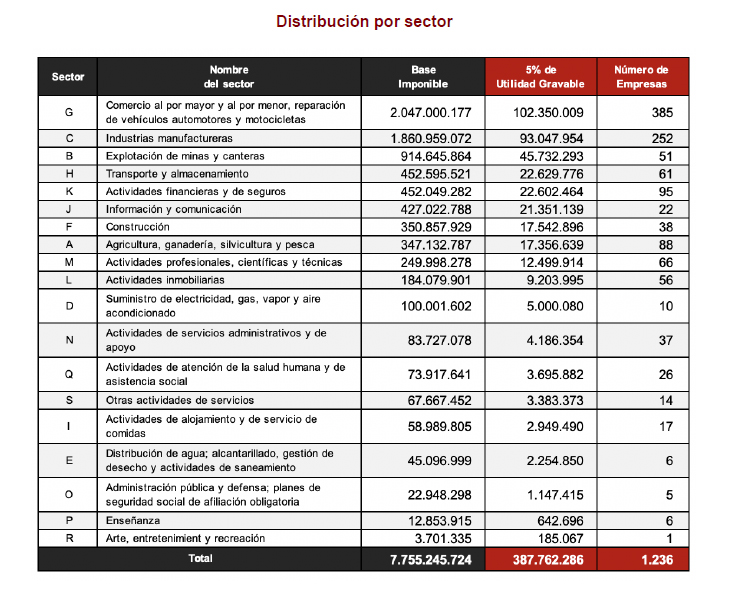

Haciendo un zoom del efecto en los diferentes sectores económicos, podemos determinar que el mayor impacto está en los segmentos de Comercio (385 empresas); de Industria de Manufactura (252 compañías) y el sector de Actividades Financieras y Seguros (95 empresas).

Un análisis muy interesante que hemos realizado con nuestra Data Analítica, y que debe considerar ciertos aspectos que los explico a continuación, es el siguiente:

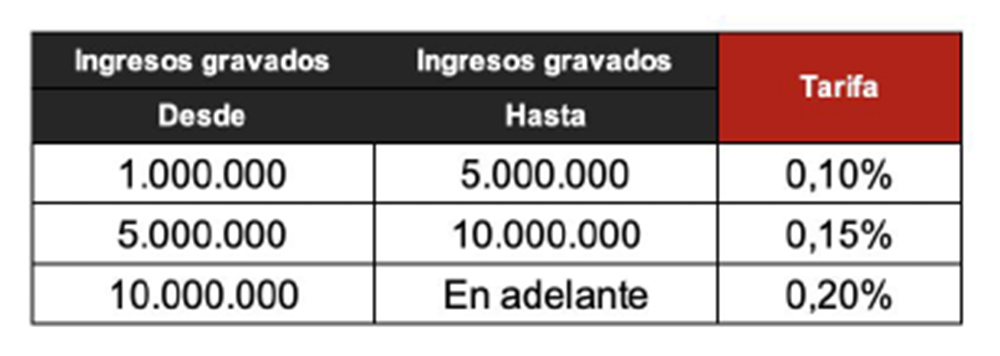

- Recordemos que la Ley Orgánica de Simplificación y Progresividad Tributaria publicada en diciembre del 2019, dispuso en su Art. 56 que las sociedades que hayan generado ingresos gravados iguales o superiores a USD 1 millón en el ejercicio fiscal 2018, pagarán una contribución única y temporal, para los ejercicios fiscales 2020, 2021 y 2022, sobre dichos ingresos, de acuerdo con la siguiente tabla:

- La primera cuota de esta contribución única y temporal establecida en la Ley Orgánica de Simplificación y Progresividad Tributaria debe pagarse en el ejercicio del 2020, al igual que debe pagarse la Contribución humanitaria única sobre las utilidades de las sociedades, que pretende este nuevo Proyecto de Ley.

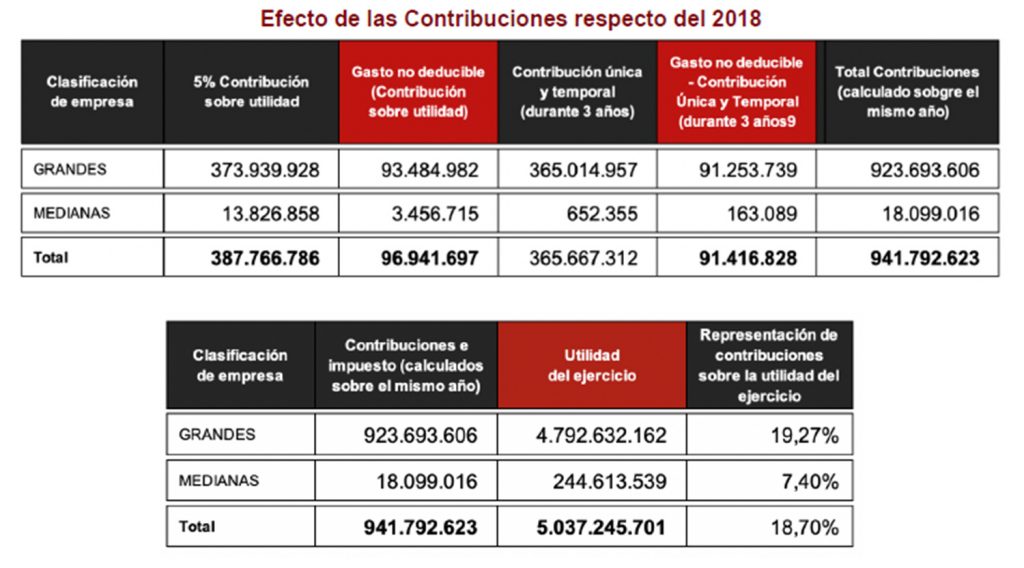

- Si bien la primera contribución se calcula sobre los ingresos y se paga en tres cuotas (2020, 2021 y 2022), y la segunda (contribución humanitaria), se calcula sobre utilidades y se paga solo en el 2020, para efectos de establecer un parámetro de carga fiscal total, hemos realizado el siguiente análisis que afecta a las 1236 empresas que deberían pagar ambas contribuciones.

Hemos procedido a calcular el valor que éstas 1.236 empresas deberían pagar por ambas contribuciones, sumando además el efecto que tiene el hecho de que ambas contribuciones deben ser consideradas como un Gasto No Deducible. La suma que este efecto produce es de USD 923’693.606 en las empresas grandes, y de USD 18’099.016 en las empresas pequeñas, y suma un total de USD 941’792.623.

En la porción inferior del cuadro anterior, solo para tener una referencia de la carga de ambas contribuciones, la hemos comparado con las utilidades que estas mismas empresas arrojan en el 2018, toda vez que la base de cálculo de estos impuestos se basa, ya sea en los ingresos o en las utilidades de ese ejercicio fiscal (2018). Como dijimos al principio, si bien la contribución única y temporal se paga en tres años, éste es solamente un análisis referencial y no exacto, pero muestra el alto impacto en el sector empresarial.

Como puede observarse el impacto que tiene el pago de ambas contribuciones comparándolas contra la utilidad del 2018 es del 19% en las grandes empresas. Si a ello añadimos el pago del 25% de impuesto a la renta que ya han pagado, la carga global sería del 44% sobre utilidades. En el caso de las pequeñas empresas el efecto es del 7% que sumado al pago de impuesto a la renta del 25% totaliza un 32%.

Finalmente puede observase que, bajo ese mismo esquema de análisis, segmentado en los diferentes sectores de actividad económica, el costo de ambas contribuciones sobre utilidad del 2018 impacta ostensiblemente en casi todos los sectores dentro de la muestra de las 1.236 empresas. Solo en los sectores de Comercio e Industrias, sus utilidades les permiten absorber esos pagos.

El enorme reto y la encrucijada que vivimos en esta dura situación es buscar fórmulas para solventar la crisis sin ahogar el aparato productivo con más impuestos.

En todo caso, considero que los contribuyentes que pagan y a quienes se les exige más impuestos debemos igualmente exigir al Gobierno una mejor calidad en el gasto público.